Los descuentos sufridos por las bolsas fueron superiores a un 20% o a un 30% en otros casos como el Nasdaq.

Una vez producida esta primera subida, el aspecto técnico de los índices de los mercados desarrollados es muy parecido.

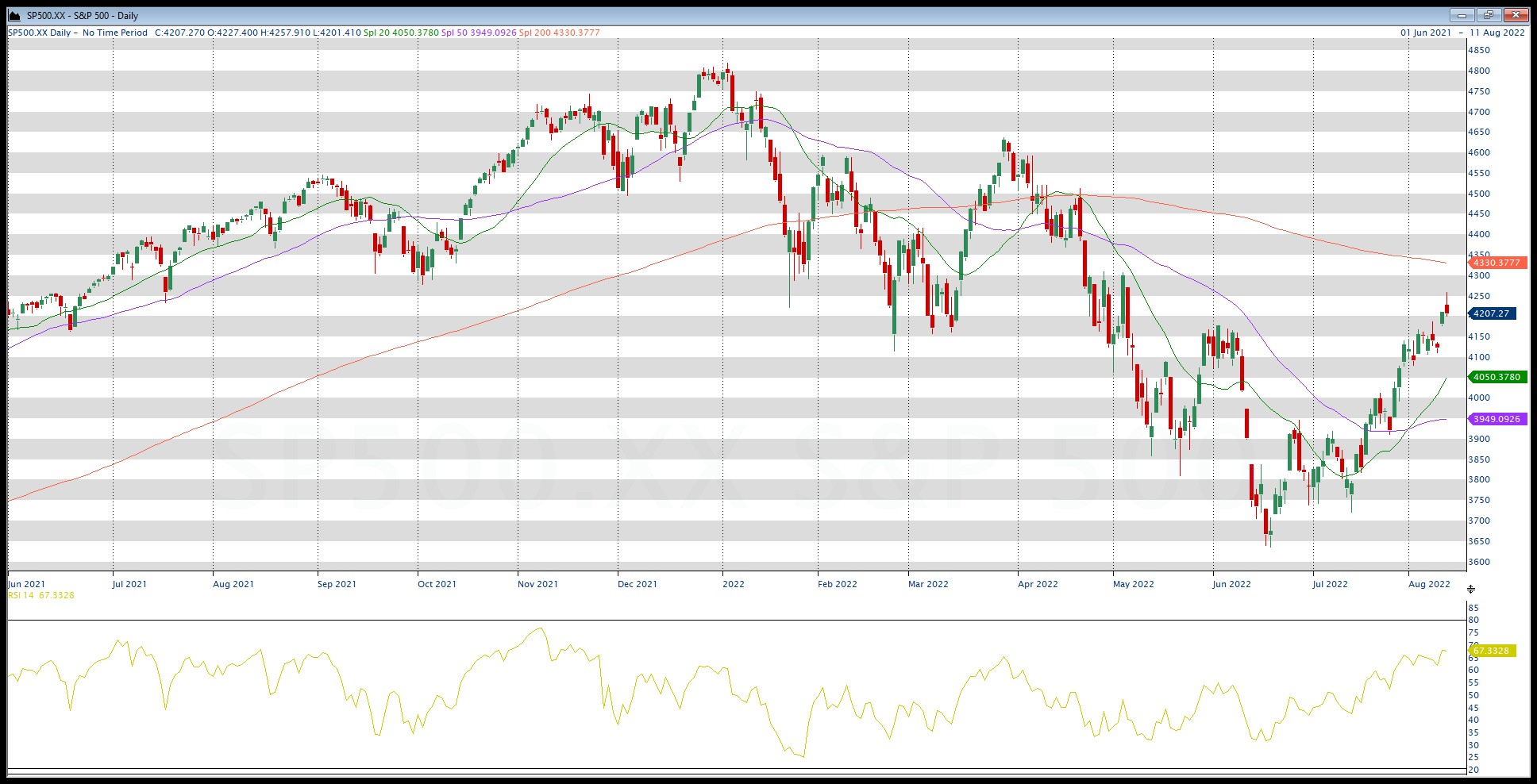

Lo vemos en el S&P 500, uno de los índices comentados en anteriores post. El impulso iniciado en el mes de junio nos ha llevado el precio a las proximidades de la media de 200 sesiones (línea naranja) y el RSI acercarse a niveles de sobrecompra, como vemos en la línea amarilla del panel inferior.

Es una situación muy parecida en el Euro Stoxx 50

Y en el tecnológico Nasdaq 100 también

Esto nos lleva a ser un poco más cautos y recomendar reducir la exposición en renta variable a corto plazo; de fondo somos positivos, pero es muy probable que las bolsas eliminen la sobrecompra que observamos en los gráficos diarios, antes de continuar con el movimiento alcista iniciado en este verano.

Si mostramos el mensual del S&P 500 la estructura sigue siendo alcista, a pesar de este 2022; y la figura de julio es prácticamente una gemela tras una corrección (la figura alcista verde es casi del mismo tamaño que la roja).

Sin embargo, la ruptura de la media de 200 sesiones, que en el S&P cotiza en torno a los 4.300, nos dejaría al índice USA solo a un 10% de máximos, tras una subida de más de un 15% desde mínimos.

Insisto, de fondo seguimos siendo positivos tras lo visto en este mes de julio, vuelvo a citar la gemela de vuelta y el RSI en el grafico mensual que está en los mismos niveles de sobreventa de los últimos inicios de movimientos alcistas.

Sin embargo, la sobrecompra del gráfico diario nos hace ser prudentes y esperar caídas al corto plazo para poner, como se dice coloquialmente, nuevamente toda la carne en el asador

La ruptura de la media de 200 sesiones sería la eliminación de esta recomendación de prudencia al corto plazo y la confirmación de la continuidad alcista del movimiento iniciado en junio.

MARCOS SANCHEZ CID

GESTOR FINANCIERO SENIOR EN URSUS 3 CAPITAL A.V.