Noticia relacionada

Bostic (Fed de Atlanta) aboga por una mayor subida de tipos tras el dato de empleo

“Tenemos trabajo por hacer. Sabemos que subir los tipos puede poner un techo a la inflación. Tenemos que subir los tipos agresivamente para poner un techo a la inflación y luego dejar que la política monetaria se abra camino a través de la economía”, ha indicado en una entrevista concedida a ‘CNBC’.

Para Kashkari, esto significa elevar los tipos de interés al 5,4%, lo que implicaría una subida de 90 puntos básicos desde los niveles actuales. No es la primera vez que el banquero, uno de los miembros más duros del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés), ha defendido esta tesis, ya que a comienzos de año subrayó que sería necesario llegar a este nivel y mantenerlo durante “un tiempo razonable” para controlar la inflación.

“Una vez que veamos los efectos completos de la política más estricta, podremos evaluar si necesitamos subir más o simplemente permanecer en ese nivel máximo por más tiempo. Para ser claros, en esta fase cualquier señal de progreso lento que mantenga la inflación elevada por más tiempo justificará, en mi opinión, llevar la tasa de política potencialmente mucho más arriba”, justificó entonces.

El último informe de empleo de Estados Unidos mostró que las contrataciones en enero se dispararon hasta las 517.000, casi el doble que en el mes anterior y alrededor de tres veces más de lo que esperaba el consenso, mientras que los ingresos medios por hora aumentaron un 4,4%. Para Kashkari, esta lectura muestra los “desequilibrios” entre la oferta y la demanda del mercado laboral ya que, como ya ha mencionado en alguna ocasión la Fed.

“Los datos me dicen que, hasta ahora, no estamos viendo una gran huella de nuestro endurecimiento en el mercado laboral. Hay indicios de que está teniendo algún efecto, pero hasta ahora es bastante tenue. No he visto que hayamos hecho suficiente progreso como para cantar victoria”, ha sentenciado el presidente de la Fed de Minneapolis.

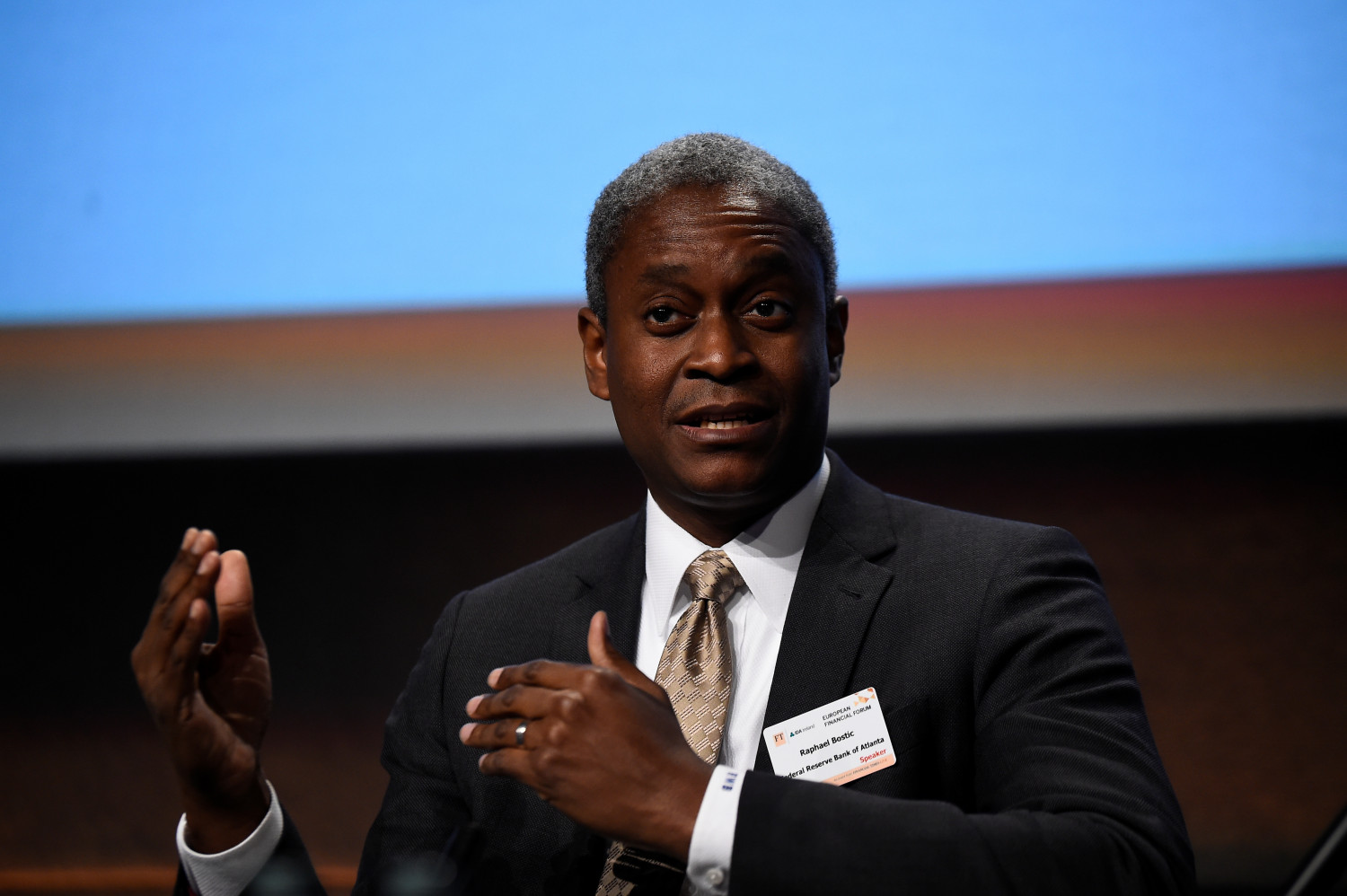

Kashkari no ha sido el único halcón en tomar posición en las últimas horas. Raphael Bostic, presidente de la Fed de Atlanta, ha alertado que el dato de empleo podría animar al FOMC a votar por una subida de tipos de interés por encima del 5% en su próximo cónclave de marzo. “¿Es posible? Dependerá de cómo repercuta la fuerte creación de empleo en la inflación, y no tendremos una respuesta antes de la semana que viene”, apunta Ipek Ozkardeskaya, analista de Swissquote Bank.

Asimismo, la presidenta de la Fed de San Francisco, Mary Daly, no descartó que la Fed acometiera una subida de 50 puntos básicos en la reunión de febrero. Asimismo, la banquera defendió que la Fed debería subir los tipos por encima del 5% y mantenerlos en ese nivel durante una temporada.

Los mercados han reaccionado con pérdidas al dato de empleo, ya que los inversores no tienen claro cuál será el próximo paso de la Fed. “Básicamente, los datos de las nóminas no agrícolas de EEUU han confundido a los operadores sobre la política monetaria de la Fed y creen que la Fed podría continuar con el proceso de subidas de los tipos de interés durante unos meses, ya que ven que el mercado laboral de EEUU se encuentra en una posición sólida mientras que la inflación tiende muy por encima de su nivel deseado”, señala Naeem Aslam, analista jefe de mercados de AvaTrade, al tiempo que destaca que importantes bancos estadounidenses han elevado desde entonces el riesgo de recesión.

Para este experto, la postura del presidente del banco central estadounidense, Jerome Powell será clave. “Si Powell mantiene la calma y mantiene el mensaje incoherente con el anterior, podríamos ver un repunte de la bolsa estadounidense. Este es un escenario que muchos esperan, ya que no creen que la Fed vaya a sorprender a los mercados con algo nuevo y arriesgar su reputación”, agrega.